Robo Advisor : définition et fonctionnement

Robo-advisor : définition

Un robo-advisor, ou robot conseiller en français, est une plateforme en ligne de conseil en investissement financier. Les robo-advisors utilisent des algorithmes qui intègrent de nombreuses données afin de réaliser leur conseil.

Le terme robo-advisor n’est pas forcément adapté, il s’agit plus d’une alliance entre technologie et expertise humaine. Plutôt que de robo-advisor on pourrait parler de conseiller financier digital.

Les avantages d'un robo-advisor

Un robo-advisor a de nombreux avantages par rapport aux services d’investissement proposés par les banques ou les conseillers en gestion de patrimoine traditionnels.

Le prix

Les robo-advisors sont nettement moins chers que les acteurs traditionnels.

La simplicité

Les robo-advisors fonctionnent principalement via une plateforme web où le client peut observer la gestion de son portefeuille ou les allocations qui lui sont conseillées.

L' accessibilité

Il n’est plus nécessaire d’investir plusieurs dizaines de milliers d’euros afin de bénéficier d’un conseil en investissement de qualité.

La qualité de suivi

La technologie développée par les robo-advisors permet un suivi plus régulier et plus personnalisé.

La qualité du conseil

La technologie permet une qualité de conseil identique pour tous les investisseurs, peu importe le montant de l’investissement.

Les robo-advisors dans le monde

Les robo-advisors sont apparus aux Etats-Unis à la fin des années 2000. Aujourd’hui, deux acteurs se partagent la majorité du marché : Betterment (13,5 milliards de dollars d’encours) et Wealthfront (10 milliards de dollars d’encours).

Par ailleurs, aux Etats-unis, des gestionnaires d’actifs comme Vanguard ou Blackrock, mais également des courtiers comme Schwab ont lancé des offres de robo-advisor. Certains ont fait des acquisitions, c'est le cas de Blackrock qui a acquis la start-up FutureAdvisor en 2015.

Les robo-advisors en France sont arrivés quelques années plus tard principalement avec les nouveaux acteurs de la Fintech et fonctionnent en général via un contrat d’assurance-vie conçu en partenariat avec un assureur.

Des robo-advisors sont également présents dans d’autres pays en Europe, c’est le cas de Nutmeg au Royaume-uni, de Vaamo at Scalable-Capital en Allemagne.

.avif)

Les différents robo-advisors

Il existe différents types de robo-advisors :

Les simples conseillers, qui proposent uniquement un service de conseil pour vos comptes ou contrats d’investissement déjà existants ;

Ceux en gestion conseillée ayant leur propre compte ou contrat d’investissement. Vous ouvrez un compte avec ce robo-advisor et il vous conseille sur l’allocation des produits d’investissements qu’il propose ;

Les conseillers en gestion sous mandat. Vous ne vous occupez de rien, vous déléguez la gestion à la plateforme et à son équipe de gestion.

Avec Nalo, l'alliance de la qualité du conseil et de la technologie permet une qualité de conseil identique pour tous les investisseurs, peu importe le montant de l’investissement. Commencer une simulation.

Robo-advisor : les prix

Les frais des robo-advisors sont 3 à 5 fois moins élevés que ceux des acteurs traditionnels. En effet, l’automatisation des tâches à faible valeur ajoutée permet de pratiquer des frais de gestion défiant toute concurrence.

Par ailleurs, les robo-advisors utilisent en majorité des ETF (Exchange Traded Funds), des fonds d’investissement automatisés qui répliquent le cours d’un indice, 5 à 10 fois moins chers que des OPCVM classiques.

La technologie permet de démocratiser le conseil en gestion de patrimoine qui n’était pas accessible aux plus petits épargnants.

Nalo, le robo-advisor sur-mesure

UNE TECHNOLOGIE UNIQUE EN FRANCE

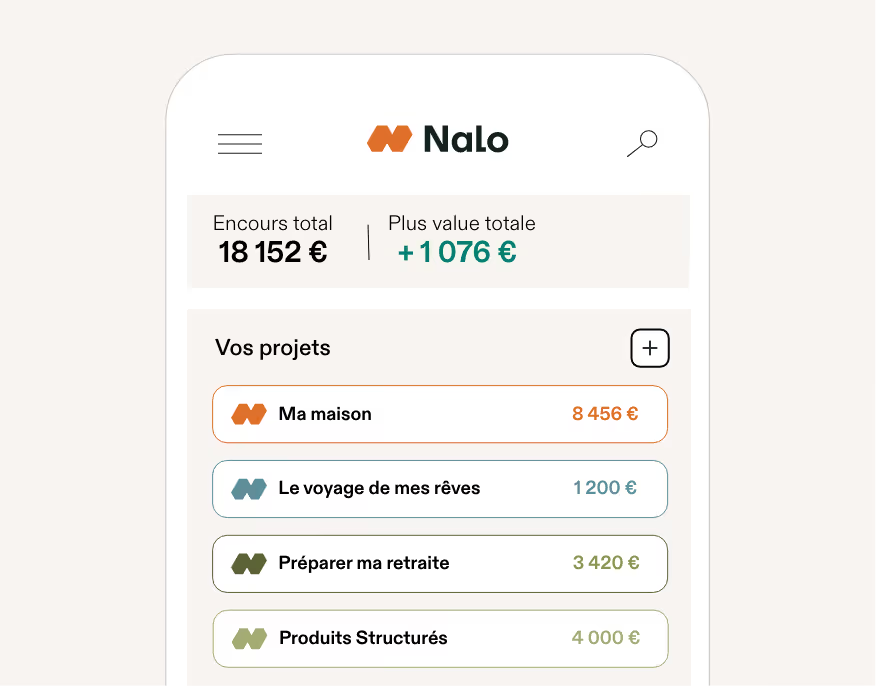

Nalo vous permet d’organiser votre patrimoine en fonction de l’ensemble de vos objectifs financiers (on parle d'investissement par objectifs), grâce à une technologie unique en France : le Multiprojets.

À chacun de vos projets, un investissement adapté et sur-mesure vous est dédié. Pour mieux gérer votre prise de risque, votre portefeuille est dynamique et sécurisé en fonction de votre horizon d’investissement.

Nalo sélectionne les supports d’investissement en toute indépendance, sans toucher de rétrocomissions.

Investissez en toute sérénité

Chez Nalo, vous choisissez une gestion sous mandat pilotée.

Cela signifie que nos algorithmes prennent en main la gestion de votre portefeuille, chois placeents les plus adaptés à vos objectifs d'investissement et votre profil de risque

Celavus protège de vosbiais cognitifs et vous permet de dormir sur vos deux oreilles.